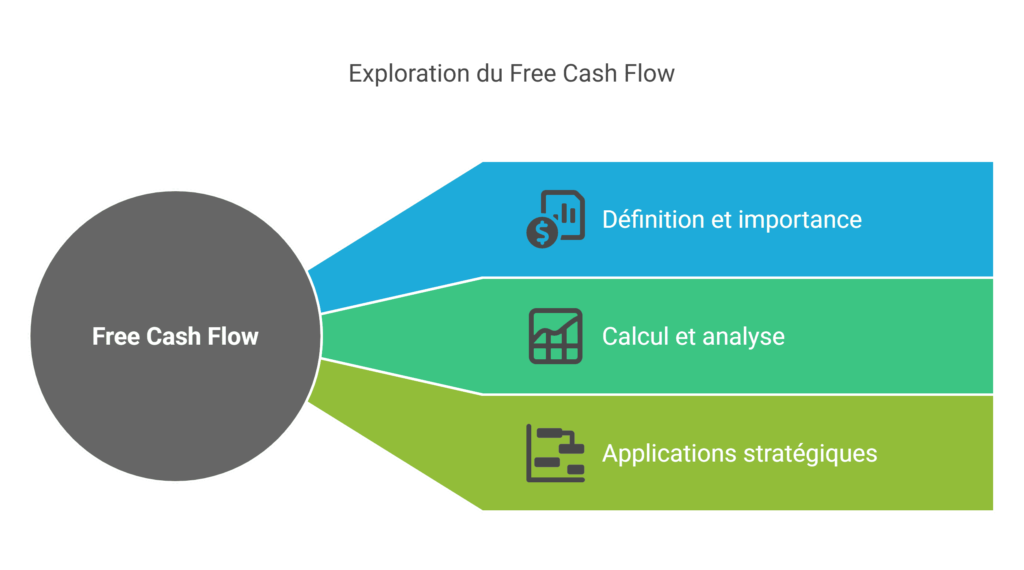

Vous vous sentez perdu face au terme de free cash flow et ne comprenez pas son importance pour évaluer la trésorerie disponible d’une entreprise ? Ce concept clé, souvent noté FCF, mesure la capacité d’une société à générer des liquidités après couverture de ses dépenses en investissements. En lisant cet article, vous découvrirez sa définition claire, son rôle stratégique pour les investisseurs, et comment l’utiliser pour identifier les entreprises solides ou optimiser votre gestion financière. Fini la confusion : maîtrisez un des indicateurs les plus révélateurs de la performance réelle d’une société.

Sommaire

- Définition et importance du Free Cash Flow

- Calcul et analyse du Free Cash Flow

- Applications stratégiques du Free Cash Flow

Définition et importance du Free Cash Flow

Le free cash flow indique la trésorerie disponible pour une entreprise après avoir couvert ses dépenses opérationnelles et ses investissements en capital.

| Indicateur | Composition | A quoi sert-il? |

|---|---|---|

| Free Cash Flow (FCF) | Cash flow d’exploitation – Dépenses en investissements (CAPEX) ± variation du besoin en fonds de roulement | Montre la trésorerie réellement disponible pour financer le développement, verser des dividendes ou réduire l’endettement |

| Cash flow d’exploitation | EBITDA – Impôts + Dépréciations – Variation du BFR | Mesure les flux de trésorerie générés par l’activité principale |

| Résultat net | Bénéfice comptable après toutes les charges et impôts | Indique la rentabilité selon les normes comptables |

| EBITDA | Résultat net + dotations aux amortisseurs + charges financières + impôts | Évalue la performance opérationnelle avant amortissements et structure de financement |

Le free cash flow est un indicateur important pour évaluer la santé financière d’une entreprise. Il reflète sa capacité à générer des liquidités réelles, indépendamment des règles comptables. Un FCF positif montre que l’entreprise peut investir dans sa croissance ou récompenser ses actionnaires. À l’inverse, un FCF négatif répétitif peut signaler des difficultés à financer les investissements nécessaires à son activité. Contrairement au résultat net, le FCF évalue la capacité à générer de l’argent liquide, sans être faussé par les méthodes d’amortissement ou les provisions.

Les entreprises utilisent leur free cash flow pour prendre des décisions stratégiques. Elles peuvent ainsi verser des dividendes réguliers, racheter des actions pour valoriser le capital, ou financer de nouveaux investissements. Un FCF élevé offre plus de flexibilité financière, que ce soit pour réduire l’endettement ou saisir des opportunités de croissance sur le marché.

Calcul et analyse du Free Cash Flow

Formules de calcul du Free Cash Flow

Le free cash flow se calcule principalement à partir du flux de trésorerie d’exploitation auquel on soustrait les dépenses en investissements (CAPEX) et les variations du besoin en fonds de roulement. Cette formule permet d’identifier la trésorerie disponible après couverture des activités opérationnelles et des dépenses en immobilisations.

- Cash flow d’exploitation

- Dépenses en capital (CAPEX)

- Variations du besoin en fonds de roulement

- Impôts sur les bénéfices

Plusieurs éléments influencent l’évolution du free cash flow. Les cycles d’investissements en immobilisations impactent fortement le FCF. La gestion du besoin en fonds de roulement joue également un rôle important, tout comme les variations saisonnières d’activité qui modifient les flux de trésorerie. Les politiques d’amortissement et les variations de créances clients ou fournisseurs affectent également le FCF.

Interprétation des résultats du Free Cash Flow

Un free cash flow positif indique une capacité à générer des liquidités après investissements. À l’inverse, un FCF négatif n’est pas toujours inquiétant, surtout pour les jeunes entreprises en phase de croissance. L’interprétation dépend du secteur d’activité et de la maturité de l’entreprise.

| Secteur d’activité | Niveau typique de FCF | Interprétation |

|---|---|---|

| Technologie | Positif élevé | Modèle économique léger avec faibles investissements en immobilisations. Exemples : entreprises SaaS ou logiciels. |

| Industrie manufacturière | Variable | Dépend des cycles d’investissement. Forte intensité capitalistique avec dépenses en équipements. |

| Énergie (pétrole/gaz) | Positif modéré | Investissements cycliques liés aux infrastructures. Volatilité liée aux prix des matières premières. |

| Services financiers | Positif stable | Modèle de revenus récurrents avec faibles besoins en capitaux fixes. |

| Biotechnologie | Négatif temporaire | Phase de R&D intense avant commercialisation. Retour positif anticipé à long terme. |

Les ratios financiers dérivés du free cash flow aident à comparer les performances sectorielles. Le FCF yield (FCF sur capitalisation) évalue la rentabilité du capital investi. La marge de FCF (rapport FCF/chiffre d’affaires) mesure l’efficacité de la conversion des ventes en liquidités disponibles.

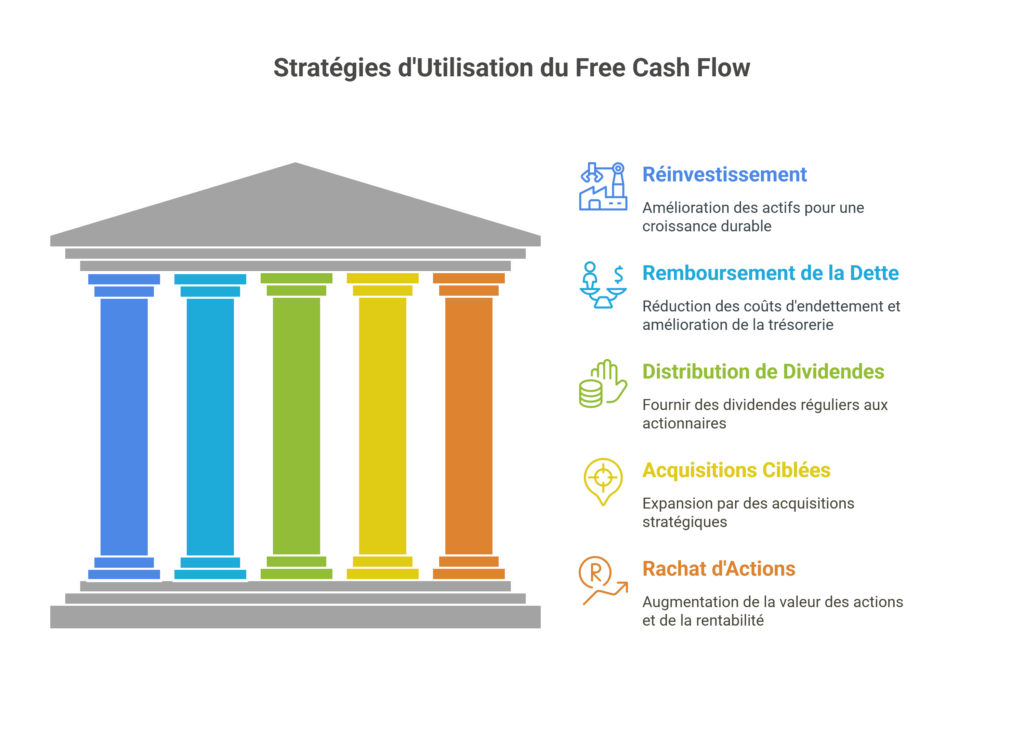

Applications stratégiques du Free Cash Flow

Le free cash flow agit comme guide pour les dirigeants et les investisseurs dans l’évaluation des opportunités. Il permet d’identifier les projets rentables et d’orienter les stratégies de croissance en mesurant les liquidités disponibles après couverture des besoins opérationnels.

Les entreprises disposent de plusieurs options pour utiliser leur free cash flow de manière stratégique :

- Réinvestissement dans l’amélioration des immobilisations pour soutenir la croissance durable

- Remboursement des dettes financières pour réduire les coûts d’endettement et renforcer la trésorerie disponible

- Distribution de dividendes réguliers aux actionnaires grâce à la liquidité générée par un flux de trésorerie positif

- Financement d’acquisitions ciblées pour accélérer l’expansion sans compromettre la gestion du besoin en fonds de roulement

- Rachat d’actions pour valoriser le capital tout en optimisant la rentabilité par action grâce au cash flow excédentaire

Le free cash flow illustre la capacité d’une entreprise à gérer ses obligations financières. TotalEnergies illustre ce principe en réinvestissant son FCF dans des projets énergétiques et en versant des dividendes réguliers. Ces liquidités disponibles permettent aussi le remboursement de dettes ou le financement d’innovations stratégiques.

Pour les investisseurs, le FCF devient un critère d’analyse fondamentale. Ce guide d’analyse explique comment intégrer ce paramètre pour identifier des entreprises solides et éviter les surévaluations.

Le free cash flow révèle la capacité d’une entreprise à générer de la trésorerie disponible après ses investissements. Maîtriser son calcul et son interprétation permet d’évaluer la solidité financière et les opportunités stratégiques. En intégrant ce paramètre dans votre analyse, vous transformez des données en décisions éclairées, maximisant ainsi la rentabilité et la résilience de vos investissements.